Корея, Ближний Восток, Индия, ex-СССР, Африка, виды управленческой деятельности, бюрократия, фирма, административная реформа, налоги, фондовые рынки, Южная Америка, исламские финансы, социализм, Япония, облигации, бюджет, СССР, ЦБ РФ, финансовая система, политика, нефть, ЕЦБ, кредитование, экономическая теория, инновации, инвестиции, инфляция, долги, недвижимость, ФРС, бизнес в России, реальный сектор, деньги |

Рубль и все-все-все13.06.2022

Купил доллар по 110 – Фольклорное

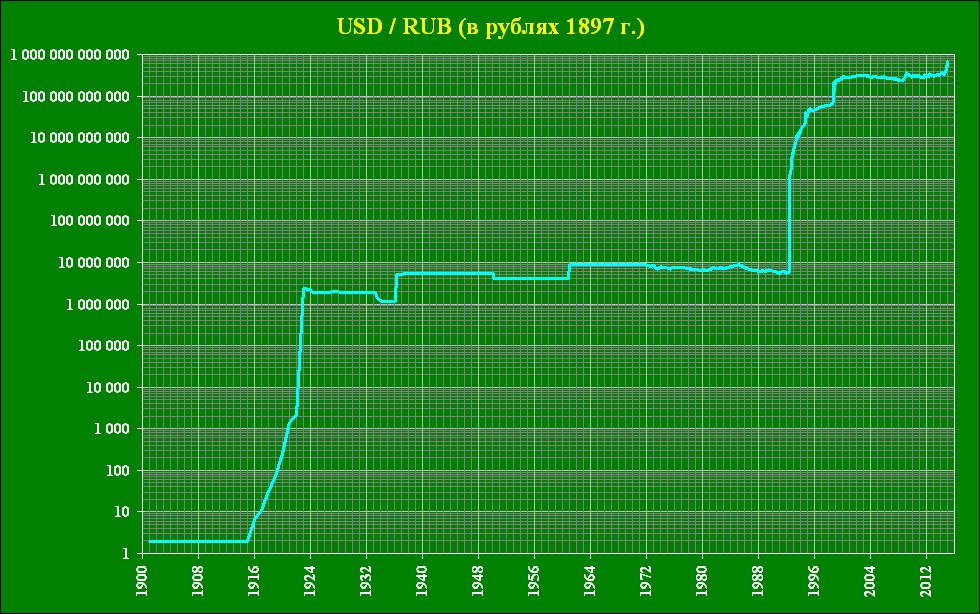

Довольно-таки забавно возвращаться к теме отношения рубля и прочих валют всего-то через три недели после предыдущего раза – но что делать, если этого, а именно комментариев, требует сама сложившаяся ситуация. Сначала о курсе рубля. Как я и предполагал ранее, после 25 мая и завершения налогового периода рубль ослаб примерно на 10%, уйдя в сторону 67 за доллар, но хватило этого ненадолго, и сейчас официальный его курс вновь заметно ниже 60 рублей. Основная причина тому ровно та же, и она никуда не делать – доллар в России сейчас никому не нужен, поскольку на него нет спроса. Спроса, в свою очередь, нет, поскольку его некуда приложить. Если ранее курс был сбалансирован спросом и предложением, экспортеры продавали доллар, чтобы его могли купить импортеры, то теперь такая деятельность практически прекратилась. Импорт в страну упал, причем непонятно даже насколько: я видел оценки от 40% (по торговому балансу) к 60% (по числу контейнеровозов в российских территориальных водах) и до 90% (по физическому объему). Реальные данные, напомню, теперь засекречены, также напомню, что до начала всех этих событий импорт машин и оборудования составлял порядка половины в стоимостном выражении, а с сырьем, комплектующими и обслуживанием доходил до двух третей. Иначе говоря, все эти закупки были действительно нужны российской экономике, она так действительно работала – и отказы от импортных поставок уже начали на ней сказываться. Отсюда следует простой вывод: дальше с курсом рубля может быть что угодно. Он перестал быть рыночным, он перестал отражать баланс спроса и предложения. Безусловно, финансовому блоку это никак не нравится, отсюда и все эти различные регуляторные и правительственные облегчения мер валютного контроля. Повысили срок продажи валютной выручки с 3 дней до 60, разрешили выводить за границу сначала $50 тыс. в месяц, потом $150 тыс. в месяц. Затем снизили порог продажи валютной выручки, а теперь и вовсе его отменили (экспортеры, в среднем и так продавали около 60-70% этой самой выручки, им же надо оплачивать рублевые расходы, в первую очередь зарплату персоналу и налоги) – но нет, это не помогает. Ситуации могло бы помочь разрешение нерезидентам продать российские активы, перевести деньги из рубля в валюту и вывести ее – но, полагаю, в таком формате это не будет сделано, пока остаются замороженными российские долларовые и евровые резервы. Точнее, сказать, некоторый план на это есть, длительностью в 15 лет и включающий в себя перевод этих активов на специальные счета, но план этот крайне сырой и вопросов там больше, чем ответов на них. А вот дальше начинается веселье. С одной стороны, в долларе сейчас потребности мало, его просто некуда девать: обычные каналы импорта сгорели, контрабанда (пардон, параллельный импорт) еще совсем не отлажена, много банков отключены от системы SWIFT. Также мало у кого есть зарубежные счета, куда можно было бы перевести купленные за недорого доллары – да и риски их заморозки (особенно если ты юрлицо, аффилированное с государством) тоже никуда не деваются. С другой стороны, в России пошла эпидемия введения комиссий за сам факт наличия валютных счетов: вслед за "Тинькофф" и "Райффайзенбанком" о ее введении счетах объявили в "Ситибанке", "Уралсибе", РНКБ, банках "Санкт-Петербург" и "Авангард". "Тинькофф", кроме того, объявил о снятии процентов за хранение валюты на брокерских счетах – а заодно была оперативно прекращена акция, согласно которой можно было "сдать валюту" (внести ее на долларовый счет), после чего продать за рубли по курсу, примерно на 10% более выгодному, нежели биржевой. Проще говоря, банки дополнительно отваживают граждан и бизнес от доллара – хотя то, как они будут или не будут их использовать, совсем не проблема банков. Особенно умильно выглядит это поведение, если вспомнить поворот на пятках: всего-то три месяца тому банки активно зазывали к себе депозитных клиентов под 8-10% в валюте, а сейчас было заявлено о комиссиях вплоть до 1% в месяц. Зачем это? Чтобы что? Де-факто это мягкая "дедолларизация", но не от развития экономики и предпочтения торговли за российскую валюту, а от страха и жадности. Доллар девать некуда, люди, веря банковской системе, кладут их на депозит, соответственно, они конкурируют между собой за благосклонность банков, которые и начинают, чувствуя свою важность и необходимость, выкатывать комиссии. Кроме того, здесь явно отыграла блокировка счетов Национального расчетного депозитария, что произошло в рамках 6-го пакета европейских санкций: банки рассудили, что накопление валютных пассивов (обязательств перед клиентами вернуть им их депозиты) есть вещь рискованная: заблокируют и твои счета тоже в банках-корреспондентах, и что тогда делать? Нет, понятно что – принудительно конвертировать эти самые депозиты в рубли по "какому-то" курсу. Конечно же, Эльвире Набиуллиной на недавней пресс-конференции (об этом чуть ниже) задали этот вопрос, на что она ответила, что такой вариант исключен, пока лишь рассматриваются законодательные инициативы по введению отрицательных процентных ставок по валютным депозитам для юрлиц. Боюсь, однако, что времена нынче задорные и вдохновляющие, и исключать ничего нельзя. Едем дальше. Пресс-конференция последовала за решением руководства ЦБ РФ снизить ключевую ставку до 9,5%, т.е. до … э-э-э … "доспецвоеноперационного" уровня. Разумеется, поймав в ответку массу выкриков о том, что это тоже много, что экономике страны нужна поддержка, что ставку надо снижать еще и еще, чтобы был дешевый кредит, чтобы отечественный производитель мог развернуться, и так далее и тому подобное. Я, однако, хочу напомнить, что текущая ставка в реальном выражении (за вычетом инфляции), вообще говоря, является отрицательной! Деньги, фактически, имеют отрицательную стоимость! Ставку можно вообще обнулить, можно загнать ее в глубокие минуса, позаимствовав рецепт у турок (держать ее на 14% при инфляции в 70%), но никакой поддержки экономике это не даст, потому что это не вопрос предложения, а вопрос конечного потребительского спроса и функционирующих производственных цепочек! Но с этим, что характерно, проблемы: в стране уже встают заводы, в том же Калининграде на автозаводе "Автотор", где ранее за нормальную зарплату собирали BMW, KIA и Hyundai, сотрудникам выдали по 10 соток земли и семенной картофель, а заодно предлагают уникальную возможность подзаработать на сборке яблок, клубники и голубики. Более резкое снижение ставки, равно как и, скажем, эмиссионный выкуп доллара на баланс, например, Газпромбанка (туда поступают евро от покупки Европой газа, так что он вроде бы как-то защищен от блокировки валютных счетов) не нормализуют ситуацию. Еще раз: инфляция сейчас носит экзогенный характер, она вызвана дефицитом критичного импорта и невозможностью нормально продавать свою продукцию, и она распространяется по всей ткани экономики, раздача рублей в каком бы то ни было формате ее не прижмет. Это может иметь разве что социальный эффект, через поддержку бедных – но для этого надо раздавать деньги, или талоны на еду, или что-то подобное, напрямую им, а не пытаться что-то сделать через "экономику предложения" имени классиков Роберта Манделла и Артура Лаффера. Да и то – в этом случае надо бы начать с упрощения регулирования и снижения налогов. Навалить рублей можно, но это спровоцирует бегство от них хоть куда – хоть в сторонние валюты типа тайского бата и монгольского тугрика, хоть в крипту, хоть в экстренную покупку товаров длительного пользования, за чем последует массовое внедрение полузабытых уже ценников в у.е. и черного рынка обмена. Впрочем, это мы, возможно, еще увидим. Дело в том, что с недавнего времени ЦБ РФ практически с гарантией потерял даже остатки своей формальной независимости – от чего разнообразные умственные пассионарии, призывающие поставить ЦБ под контроль Правительства, должны быть просто счастливы. Не далее как в эту среду, 8 июня, Госдума РФ приняла в 3-м чтении поправки к закону 127-ФЗ "О мерах воздействия (противодействия) на недружественные действия США и иных иностранных государств". Согласно им, Владимир Путин сможет влиять на порядок осуществления отдельных сделок с участием иностранных лиц, связанных с "недружественными" государствами, выплату дивидендов акционерам из таких стран, устанавливать требования к покупке или продаже иностранной валюты на бирже. Кроме того, он сможет запрещать или ограничивать проведение валютных операций с резидентами и нерезидентами, а также блокировать средства на счетах и другое имущество. Очевидно, последний пункт умиляет особо. Он, подчеркну, не относится специально к валюте и нерезидентам, он относится ко всем, до кого дотягивается юрисдикция РФ. Фактически, этим законопроектом (сейчас он в Совете Федерации, а затем поступит на подпись Владимиру Путину, после чего вступит в силу со дня его официального опубликования) заранее легализуется заморозка вкладов граждан РФ. Есть мнение, что просто так это не делается, соответственно, это не вопрос "будет или нет", это вопрос "когда?" Исторические прецеденты грабительских денежных реформ бывали уже неоднократно – это 1947 год, затем 1961 год, затем павловский обмен купюр в 1991 году; в принципе, сюда же, в акты ограбления граждан со стороны стационарного бандита, пардон, в настоятельные просьбы государства о скромной финансовой помощи к своим благонравным и добропорядочным гражданам, можно вписать и повышение пенсионного возраста вкупе с ростом НДС, но это не будет корректно методологически. В данном случае (кстати говоря, с предыдущего раза прошло более 30 лет – действительно, пора и честь знать) механизмом может послужить российская CBDC (Central Bank Digital Currency), чье пилотное внедрение намечено на апрель 2023 года. Например, суммы до 3 МРОТ будут меняться на цифровой рубль как 1:1, от 3 до 10 МРОТ – как 1:2, от 10 до 50 МРОТ – как 1:10, а все, что выше, просто не будет обменено; примерно так оно и было в 1947 году, в те самые ныне сакральные сталинские времена. Ну или как-либо иначе – что, полагаю, не очень важно. Есть мнение, что благонравные и добропорядочные россияне отнюдь не будут против этого возражать.

Автор благодарит компанию ITInvest за инфографику. Опубликовано 12.06.22 на портале Бизнес-Онлайн, Казань. Метки: |